Кредит малому бизнесу на оборотные средства: условия 12 банков и как получить

Ставки 12 банков, выдающих кредит на оборотные средства

| Банки | Срок | Ставка | Сумма |

| Модульбанк | кредитный лимит открывается на ограниченный срок | 1% в месяц | 50% от месячного оборота, но не более 500 тысяч рублей. Минимум — 90 тысяч. |

| Тинькофф Банк | 6 месяцев | от 1% в месяц | Максимальная сумма — 1 миллион |

| Сбербанк | от 1 месяца до двух лет | от 11% в год | От 150 тысяч рублей. Ограничений по максимальной сумме нет. |

| ВТБ | до трех лет | от 10,5% годовых | Максимальная сумма — 150 миллионов |

| Альфа-Банк | до 5 лет | от 11% в год | до 70 миллионов рублей |

| Райффайзенбанк | до 3 лет | процентная ставка рассчитывается индивидуально | максимальная сумма кредита — 150 000 000 с залогом и до 50 000 000 — без залога |

| Открытие | до 5 лет | от 9% годовых | лимит не ограничен |

| Юникредит Банк | до 5 лет | процентная ставка назначается после рассмотрения заявки | от 500 тысяч до 73 миллионов рублей |

| Локо-Банк | до 3 лет | от 9,25 до 14,55% годовых | от 300 тысяч до 1 500 000 рублей |

| Бинбанк | до 3 лет | процентная ставка рассчитывается исходя из особенностей бизнеса | от 1 миллиона |

| Росбанк | до 3 лет | от 15,1% годовых | от 150 тысяч рублей |

| МТС Банк | до 2 лет | от 11% годовых | до 80 миллионов рублей |

Многих бизнесменов интересует, есть ли кредит под оборот средств в Точке. Этот банк не выдает такой кредит, но оформляет овердрафт. Если на счете организации будет недостаточно средств, можно уйти в минус. Процентная ставка в таком случае зависит от срока возврата средств. Фактически, вы будете платить проценты банку только за реальный срок пользования деньгами.

Также прочитайте: Расчетный счет в банке Точка: тарифы на РКО для ИП и ООО + отзывы.

Условия кредитов под оборотные средства для ИП и ООО

Кредит под оборот кассы — это вид банковского продукта, который предназначен для увеличения оборотных средств компании, а именно:

- сырья и производственных материалов;

- готовых продуктов;

- товаров для пополнения склада;

- топлива и многого другого.

Цель такого краткосрочного кредита может быть различной: закупить больше товара к старту сезона, внести обязательные платежи и даже расширить свой бизнес. Детальное обоснование кредита для малого бизнеса банк обычно не требует. Однако продумать источники погашения займа под товар в обороте все же следует.

В связи с тем, что для банка такой продукт сопряжен с высокими рисками, он может попросить предоставить залог или привлечь к сделке поручителей. Без залога могут открыть только овердрафт или кредитную линию до 1 миллиона рублей. В качестве обеспечения может быть предоставлено имущество организации: автомобиль, товар, недвижимость и т. д. А поручителями обычно выступают собственники фирмы.

Если сумма кредита будет большой (конкретная цифра у банков отличается, но в среднем от 3 миллионов), то объект залога нужно обязательно застраховать.

Как рассчитать сумму платежа

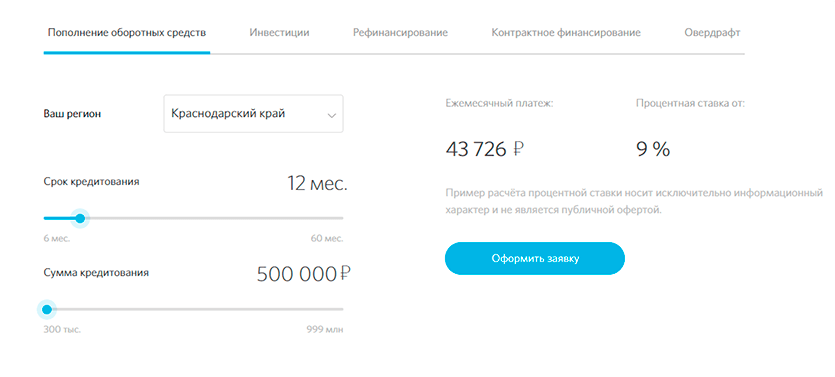

Рекомендуем предварительно рассчитывать условия будущего кредита. Например, для этих целей есть удобный калькулятор на официальном сайте банка Открытие.

Также прочитайте: Кредиты в банке «Открытие» для малого и среднего бизнеса: условия, ставки и документы для ИП и ООО.

Чтобы получить информацию о ежемесячном платеже, нужно ввести регион, срок кредитования и необходимую сумму кредита. Дальнейшие расчеты система выполнит автоматически.

Возьмем следующие параметры:

- нахождение юридического лица — Краснодарский край;

- сумма кредита — 500 000 рублей;

- срок — 1 год.

Калькулятор покажет платеж в месяц — 43726 р. и ставку в 9%.

Как подать онлайн-заявку на кредит

Отправить заявку на оформление кредита можно онлайн на официальном сайте банка. Рассмотрим данную процедуру на примере банка Открытие:

- Выбираем вкладку «Малому и среднему бизнесу», нажимаем на «Пополнение оборотных средств».

- Делаем расчет и щелкаем на кнопку «Оформить заявку».

- Заполняем анкету и отправляем на рассмотрение.

- Все! Остается подождать, пока с вами свяжется кредитный менеджер.

Требования к бизнесу

Каждый банк выдвигает свои требования для выдачи кредита на пополнение оборотных средств, но можно ориентироваться на следующие параметры:

- от даты регистрации юридического лица прошло не меньше 12 месяцев;

- нет долгов перед государственными структурами;

- нет просроченных задолженностей перед банком;

- бизнес не находится в стадии банкротства или ликвидации;

- нет опротестованных векселей;

- возраст владельца фирмы — от 21 года до 65 лет;

- организация располагается в регионе присутствия банка.

Необходимые документы

При оформлении кредита банк попросит:

- заполненную анкету на выдачу займа;

- Устав юридического лица;

- свидетельство о регистрации;

- справку о постановке на учет в налоговых органах;

- документы, подтверждающие назначение лиц на руководящие должности (директора, главного бухгалтера);

- копии паспортов должностных лиц, уполномоченных для проведения операций с банком;

- лицензии (при наличии);

- бухгалтерскую отчетность за 4 отчетных даты;

- информацию за последние 2 квартала: основные средства, обороты по счетам и на кассе, расчеты с контрагентами, сведения по всем оформленным кредитам и займам.

По залоговому имуществу нужно предоставить:

- по автомобилю: ПТС;

- по недвижимости: документ, подтверждающий право собственности (договор купли-продажи);

- по арендованному земельному участку: договор аренды с пометкой о регистрации в ЕГРН.

Отзывы о получении кредитов на пополнение оборотных средств

Андрей Воскобойников:

Сергей Логвинов:

Когда хотел взять кредит под оборот, обошел несколько банков. Чем солиднее банк, тем больше сложностей с одобрением. Сбербанк тогда затребовал много всего: много документов, 100% залог и привлечение поручителя. Однако, оно того стоило. Процентная ставка оказалась ниже, чем по предложениям других банков. Оформили в Сбербанке, потому что перекредитоваться потом гораздо сложнее.

Галина Никифорова:

Екатерина Ланская:

Оформляла в Сбербанке России. Залог указала торговый павильон. Его стоимость рассчитали по накладной минус 20%. А еще в качества залога взяли товар в обороте. Все остатки склада посчитали по цене закупки и отняли 20%. Цены, естественно, занижены, зато кредит одобрен!